記事はアフィリエイト広告を含む場合があります。

※2020年1月修正

天狗宇です!

今回はブログの確定申告の経験がないブロガーの方、初心者の方向けに『ブログ収益の確定申告』方法に関してご説明していきたいと思います。

できる限り難しい言葉を避け、最低限の項目を分かりやすく説明したつもりです。

- ブログ収益の確定申告をしたい

- 何が経費として認められるのか分からない

- 脱税にならないよう最低限の知識が欲しい

- 確定申告を白色申告で簡単に済ませたい

何度も似た内容を検索せずに済むよう、幅広くまとめてありますので、目次から必要な項目だけでも読んで頂ければと思います。

流れとしては『確定申告の必要があるか→ブログ収益の記入→経費の記入→確定申告種類の作成→申告に行く(郵送可能)』という順序になります。

手間を省いて白色申告を行うには会計ソフトが欠かせません。今回は『やよいの白色申告オンライン』を使っていきたいと思います。

『やよいの白色申告オンライン』は、優れた機能を持ちながらも基本利用料金が無料という神ソフトです。有料のソフトだったのですが、フリープランは無料で利用が可能になりました。

まだ未登録の方は、必ず先に登録を行うようにしてくださいね。登録方法や基本操作に関してはこちらの記事もどうぞ。

【無料】確定申告の初心者にやよいの白色オンラインがおすすめ!白色申告フリーソフト解説!

自分の体験談と税務署からの回答を参考に記事を書きました。これからブログの確定申告を行う方の参考になれば幸いです。

それでは無料で使える『やよいの白色オンライン』を利用して、ブログの確定申告を行っていきましょう。

目次

ブログ収入の確定申告を行う必要がある人

まず始めに、ブログの収入を確定申告する必要があるか収益額をチェックしてみてください。

普段は『会社員として働いており副業としてブログを書いている人』は、年間の収入が20万円以下の場合、申告する必要はありません。超える場合は確定申告が必要になります。

ブログのみで生計を立てている『専業ブロガー・アフィリエイター』の方は、年間の収入が38万円を超えている場合、確定申告を行う必要があります。超えない場合は不要です。

ただし、課税対象となるのは『収入ではなく所得』になり『経費を差し引いた金額』を指します。

後ほど具体的に説明しますが、たとえばブログを書くにあたって取材に掛かった費用、サーバー代金、ドメイン費用…etcなど、その分は差し引くことが可能ですよ。

ここまでをまとめると…

- 会社員で副業ブロガーの方は『年間20万円以上』で確定申告

- 専業ブロガー、アフィリエイターは『年間38万円以上』を超えたら確定申告

ただし、課税対象となるのは『所得』なので『収入ー経費=所得金額』として計算することが可能です。

収入から経費を引いた後、上記に当てはまらないのであれば問題はありません。ですが、経費の割合が多い方は申告したほうが無難ですね。

収益に対して支払う税金の種類

会社員として副業でブログを書いている方、専業ブロガーとして活動している方、どちらも基本的に支払う税金の種類は一緒です。

『所得税・住民税・消費税(売上1,000万円を超える場合)・個人事業税』の4種類になります。ただし、消費税は売上1,000万円を超える方のみ対象なので、超えない方は帳簿を作成する際『消費税込の収益金額』を入力しましょう。

続いてアフィリエイトの収益に関するルールと実際の入力方法を解説しますね。

ブログ・アフィリエイト収入・収益入力のルールと実際のやり方

アフィリエイトの収益は『発生主義』で入力する

収益を入力する際のルールとして、覚えておいて欲しいのが『発生主義』になるということです。

一般的なイメージとしては『入金日が取引日』と考えがちですが、アフィリエイトの場合は発生が確定した時点で入力を行う必要があります。

例えば『1月31日に1月分の発生確定10万円』があったとします。

金額が実際に振り込まれるのは3月です。

この場合、申告の際はお金が振り込まれる日ではなく『発生が確定した日付を取引日に入力』します。

・誤った入力の例

×=3月15日に10万円の入金があったので『3月15日に10万円』と入力を行う

ダメな理由として現金主義になるからです。

・正しい入力の例

〇=1月31日、1月分の収益10万円が確定したので『1月31日に10万円(1月分)』と入力を行う。

収益が確定した時点で入力する発生主義だから正しい。

青色申告を申込んでいる方で、現金主義の申請をして認められている方のみ『*現金主義』で記入が可能ですが、今回は白色申告のため説明を省かせて頂きます。*現金主義の場合青色申告の65万控除は受けられません。10万控除になります。

まだ収益を受取っていないのに、発生主義で入力することに関して違和感を感じるかもしれませんが、税務上のルールなので仕方ないですね。

ではASPの報酬画面から、月額の確定金額を『やよいの白色申告オンライン』に入力して行きたいと思います。

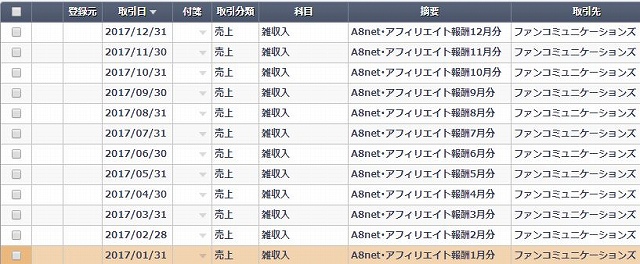

A8.netの発生確定履歴をチェックした後、ソフトに入力を行おう

まずは利用しているASPの『月額の発生確定履歴』をチェックします。

A8の例であげるとログイン後『成果報酬→月別→成果確定レポート(月別)』の『確定報酬額・税込』や『振込レポート』の金額を参照してください。

ここに確定されている金額を、やよいの白色申告オンラインに入力して行けばOKです。

ログインを行ったら『かんたん取引入力』の項目から『収入』をクリック。

A8.netの確定日は月末なので取引日を月末に設定、科目は『売上』か『雑収入』にします。

本業としてブログアフィリエイトを行っている方は『売上』を選択して問題ないです。考えた方として『雑収入』は、本業以外の収入を指すことが多いですね。

『摘要』では取引の内容を自由にメモすることが可能です。

取引先は報酬受取り先の会社名を入力します。冒頭でも説明しましたが、金額は月の確定金額を打ち込んでください。

例えば1月の発生確定金額が1,000円だった場合、1月末日に1,000円と入力しておけばOKです。

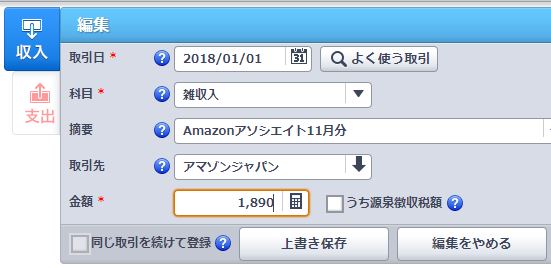

上記の画像は実際に入力を行った例になります。

日々の発生を細かく入力する必要はありませんので、ひと月分の確定した報酬金額を打ち込むだけですね。『摘要』のところに月を記入しておいた方が分かりやすいのでオススメですよ。

『うち源泉徴収税額』に関してですが、アフィリエイトの報酬は基本的に源泉徴収が引かれませんのでチェックの必要はありません。引かれている場合、その額だけ源泉徴収税額を入力しましょう。

上記の画像は私が実際に入力している例です。

同じ要領で2月、3月、4月…と1年分を打ち込んで行けば完了です。

Googleアドセンスの発生確定履歴をチェックする方法と収益の入力方法

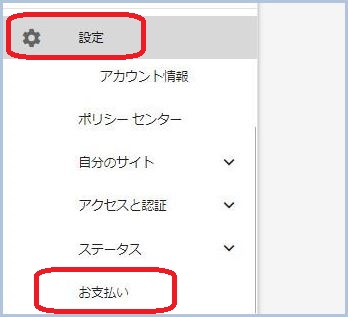

次はGoogleアドセンスの確定履歴を調べてみましょう。アドセンスは他のASPと違い見方が異なります。

まずはログイン後『設定→お支払い』をクリックして進んでください。

次に『ご利用履歴』の項目から『取引を表示する』をクリックして進みます。

すると上記の画像のように、Googleアドセンスの支払履歴が表示されます。※金額は一例です

Googleで発生した収益が右側に表示されていると思いますので、全ての金額を加算してください。このとき『無効なトラフィック』の分を差し引くのを忘れないようにしましょう。

『自動支払い』部分は前回『支払われた報酬金額』なので無視して構いません。

入力する際の注意点として『Googleの収益が確定する日は月初めの3日』になっています。

画像の例で言うと『10月の収益分が確定するのは11月3日』になるということです。このことを忘れずに『やよいの白色申告オンライン』に打ち込みましょう。

『-161+1,250+22+25=1,136』になるので1.136円と入力すればOKです。取引日、科目、摘要、取引先など、A8netと同じ要領で入力してみました。

こちらも1年分を入力すれば完了ですね。

あとは同じことを繰り返していくだけなので簡単に行えますよ。

Amazonアソシエイトの発生確定履歴をチェックする方法と収益の入力方法

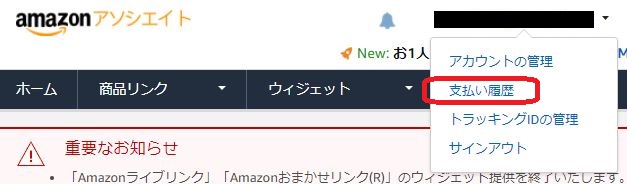

次はAmazonアソシエイトの支払履歴の確認方法です。ログイン後、画面右上のメールアドレスをクリック後『支払い履歴』を選択。

『トランザクション』の項目の中に『日付と紹介料』が書いてあります。この月の紹介料が発生確定になるので、該当の金額を入力してください。

画像にもありますが、Amazonアソシエイトの発生確定は更にズレ『月初めに2か月前の発生』が確定する仕組みになっています。

例えば『11/2017 紹介料』の金額が1,890円だったら

『・取引日:1月1日 摘要:Amazonアソシエイト11月分 1,890円』と入力してください。

Amazonアソシエイトは報酬額が一定金額を超えると源泉徴収が引かれることがあります。明細に源泉徴収が引かれている表示があったら忘れずに記入しましょう。

間違えて別の月の紹介料を打ち込まないようにしてくださいね。

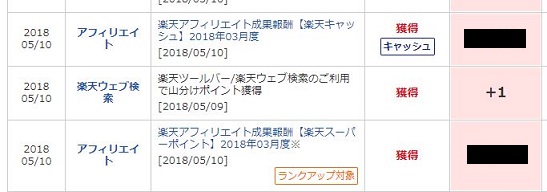

楽天アフィリエイトポイント報酬の仕分け方

次は少し手間のかかる『楽天アフィリエイトポイントの仕分け方法』に関してです。

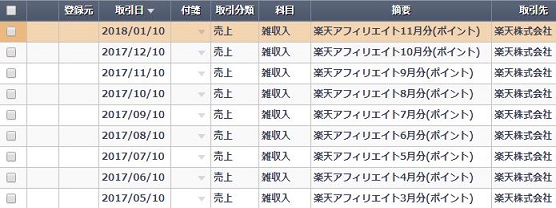

楽天ポイントが確定するのは翌々月の10日になります。例えば『11月分の報酬は1月10日に反映』されるということですね。

上記の例だと取引日は1月10日と記入すればOKです。

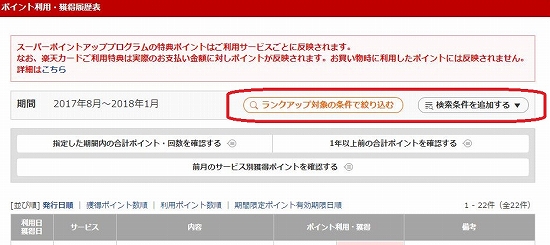

獲得ポイントの履歴確認は楽天会員にログイン後、総保有ポイントの部分をクリック。

次に画面にある『ポイントの詳細を見る』をクリックして進みます。

ポイント利用・報酬履歴表が表示されるので『ランクアップ対象の条件で絞り込む』をクリックします。古い履歴を見たい方は『検索条件を追加する』から行えますよ。

上記の画像で言うと『1月10日に11月分のアフィリエイト成果報酬』が111ポイント分反映されているのが分かると思います。数字は一例ですがこの場合は『111』と会計ソフトに入力すれば大丈夫です。

上記は実際に入力した図表です。楽天アフィリエイトのポイントは一番手間が掛かりそうですね。

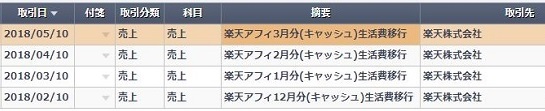

楽天キャッシュ報酬の仕分け方法

楽天アフィリエイトの金額が3,000円を上回ると、それ以降の金額は『楽天キャッシュ』として支払われます。

例えば楽天からの報酬額が5,000円だった場合『楽天ポイント=3,000円分』と『楽天キャッシュ=2,000円分』と2回入力しなければなりません。

報酬が確定する日は同じ10日なのですが、ちょっと面倒ですね。成果報酬の確認は楽天ポイントと同じ方法で行うことができますよ。

画像は「楽天キャッシュ」報酬の入力を行った例になります。楽天からの報酬が3,000円を超えるようになったら「楽天キャッシュ」も忘れないようにしてください。

全ASPの基本的な発生確定履歴をチェックする方法と収益の入力方法

| ASP名 | 発生確定日 | 取引先 |

| Google アドセンス | 3日:記入方法は 上記記事を参照 | |

| Amazon アソシエイト | 1日:記入方法は 上記記事を参照 | アマゾンジャパン |

| 楽天ポイント | 10日:記入方法は 上記記事を参照 | 楽天株式会社 |

| 楽天キャッシュ | 10日:記入方法は ポイントを参照 | 楽天株式会社 |

| A8.net | 月末:記入方法は 上記記事を参照 | 株式会社 ファンコミュニケーションズ |

| seedapp | 月末:記入方法は A8.netと同じ要領 | 株式会社 ファンコミュニケーションズ |

| SmartC | 月末:記入方法は A8.netと同じ要領 | 株式会社アドウェイズ |

| もしもアフィ | 月末:記入方法は A8.netと同じ要領 | 株式会社もしも |

| value commerce | 月末:記入方法は A8.netと同じ要領 | バリューコマース株式会社 |

| CircuitX | 1日(例:1月分の 成果確定日は 2月1日など) | 株式会社フクロウラボ |

各種ASPの発生確定日の記入方法として一覧表を用意してみました。

いくつかのASPの割り出し方さえ覚えておけば、他のASPも似たような画面になっているので問題ありません。『てんぐうさん!あのASPも調べて!』などリクエストがあれば追加して行きますね。

特に間違いやすいのは確定日のズレがある『Googleアドセンス、Amazonアソシエイト』と報酬の仕組みが異なる『楽天アフィリエイトポイント』の3点です。

一般的なASPにおいては『月別レポート→月の確定金額をチェック→会計ソフトに入力』の手順になりますね。

ここまでをまとめると…

- 収益は発生主義なので『月の発生確定金額』を会計ソフトに入力

- 振り込まれた日付を記入するわけではないので注意

- 発生確定日はASPによって違いがあるのを忘れない

- 一度決めたルールは矛盾を防ぐために貫き続ける

上記4点を覚えておけば間違えることは無いと思いますよ。

収益額に関する『税込・税抜』の注意事項に関して

一部『税抜』の金額しか表示されないASPも存在しています。

この場合、実際の確定金額は『税込』の額になるので、誤って税抜の金額を入力しないように気を付けてください。税抜の表示しか出来ないASPの報酬に関しては、自分で『税込』金額の入力を行う必要がありますね。

ここまで覚えられたのであれば、収益の入力は問題なく行えるようになっていますよ。

次はブログの『経費』に関してご説明したいと思います。

ブログ確定申告の際に経費として認められるもの

記事を書く上で様々な費用が掛かっていると思いますが、これらは経費として申告することが可能です。ブログ収入の全額に税金が掛かるわけではありません。

基本的に仕事で使ったものは100%費用に出来ますが、プライベート(私用でも使っている)を兼ねているものは家事按分(かじあんぶん)として一部のみが適用となります。

沢山あって分からないと思うので、ブロガー向けの項目を分けて説明して行きます。ここはサラッとだけ読んでいただければ大丈夫です。

- 外注工賃:ライターへの外注費、イラスト作成費用

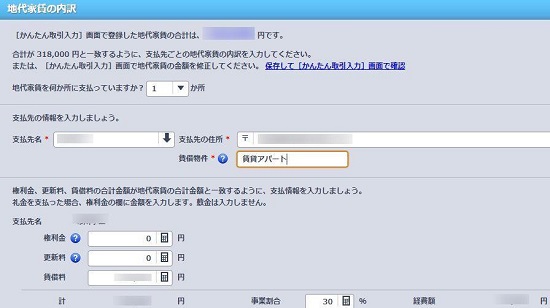

- 地代家賃:家で仕事をしている方は家事按分(かじあんぶん)として家賃の一部を経費として申請が可能

- 租税公課:印紙代や行政へ支払った手数料

- 荷造運賃:商品発送の運賃や梱包費用など

- 水道光熱費:家事按分として経費申請が可能

- 旅費交通費:電車賃・バス/タクシー代・宿泊費

- 通信費:電話・インターネット料金・はがき代など

- 広告宣伝費:宣伝用のチラシ・試供品

- 接待交際費:取引先との飲食など

- 消耗品費:短期間で消費する事務用品

- 雑費:他の科目に当てはまらない費用

- 支払手数料:振込手数料など(ASPからの振込手数料も差し引ける)

- 新聞図書費:書籍や雑誌の購入費用

- 車両費:自動車のガソリン代や維持管理費用

- 研修費:イベント・セミナー参加費など

- 会議費:会議や打ち合わせの飲食代・会場料金など

- 固定資産:1年以上利用する10万円以上の備品や機器

上記のほかに『税理士・弁護士報酬、損害保険料、諸会費』なども存在します。

ブロガーの方が良く使うもので100%経費にできるもの言えば『ドメイン代、レンタルサーバー(ブログレンタル費用)、書籍の購入費用、ソフトウェア、取材費用(交通費・宿泊費)』などですね。

取材記事を書くにために支払った交通費(電車賃・バス代・タクシー代・宿泊費)は『旅費交通費』として全額経費申請が可能。ASPの報酬から銀行振込の手数料が引かれていたら『支払手数料』として経費申請できます。

仕事のために使っているのであれば全額、プライベートを兼ねているのであれば一部経費として申請できるものには『水道光熱費、通信費(ネット代金、スマホ代金)』などがあります。

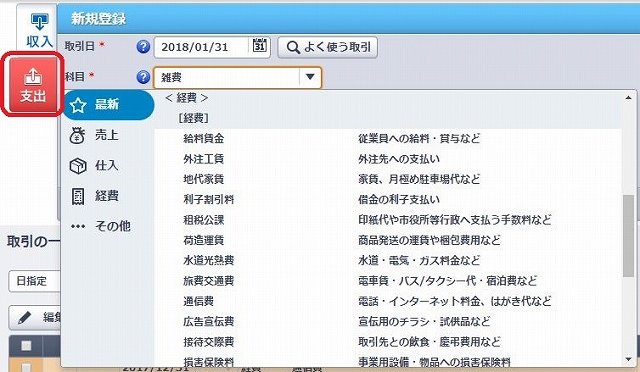

ブロガーが多く経費申告するもの・仕訳の種類

費用がどの項目に当てはまるのか分からない…そんな方のために仕訳の種類を説明します。会計ソフトへ入力する前に項目の振り分け方を覚えておきましょう。

- 『外注工賃』=外注ライター、イラスト作成の依頼費用など

- 『旅費交通費』=取材記事に利用した電車賃・バス/タクシー代・宿泊費

- 『通信費』=スマホ料金、プロパイダ、ネット料金(プライベートの兼用は家事按分)

- 『接待交際費』=仕事のためならば同業者(ブロガー)同士の交流にも当てはまるが良識を持つこと(多過ぎると追及される可能性大)

- 『消耗品費』=短期間で消費する事務用品、名刺、文房具、パソコンソフト、周辺機器も当てはまるが10万円以上は*固定資産として申請する必要あり

- 『雑費』=他に当てはまらない費用、分けずに入れ過ぎると追及される事がある

- 『新聞図書費』=本の購入費用、仕事のために必要であれば漫画も申請可能

- 『支払手数料』=ドメイン取得や更新の費用、ASPからの振込手数料などが該当

- 『車両費』=取材で車を利用したら自動車のガソリン代などを申請

- 『研修費』=イベント・セミナー参加費など

ブロガーが多く利用するものとして上記があげられますね。

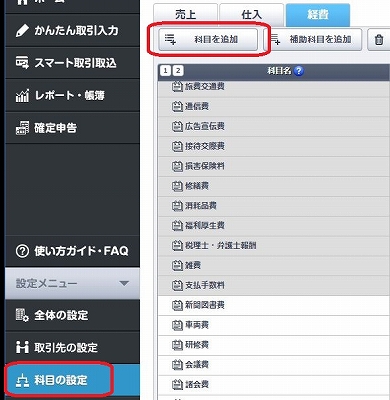

サーバーレンタル費用は『賃借料』になるのですが、デフォルトの科目には存在していません。新しく手動で追加する必要があります。

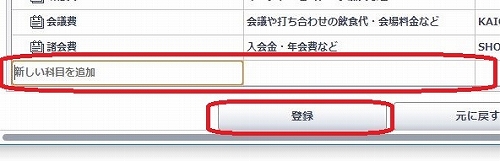

やよいの白色申告オンラインに新しい科目を追加する

サーバーをレンタルしている方、ブログサービスレンタルを利用している方は、支払った費用を『賃借料』として経費申告することが可能です。やよいの白色申告オンラインのホーム画面下にある『科目の設定』から『科目の追加』をクリックしてください。

新しい項目の追加が可能になるので『賃借料』と打ち込んだ後、その横には『レンタルサーバー費用』と入力して登録ボタンを押しましょう。これで経費を入力するための準備は完璧です。

経費項目の入力例とよくあるQ&A

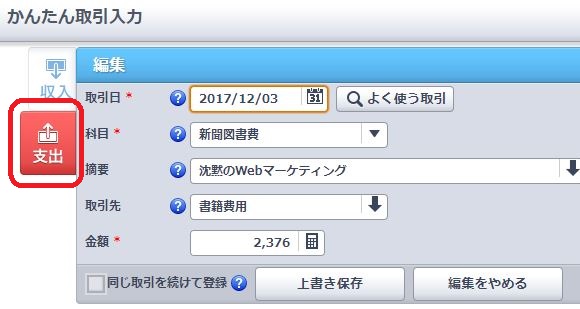

では実際に経費を入力してみましょう。12月3日にSEOの勉強のために本を購入したとします。

取引日を『2017/12/03』と入力後、書籍の科目は『新聞図書費』を選択、摘要はメモとして使用してください。企業が相手ではないので取引先を入力する必要はありませんが、検索で探すのが楽になるので『書籍費用』と入力してみました。

これだけ覚えておけば後は簡単です。仕訳の項目で説明したものを当てはめながら入力を行うだけになりますよ。

クレジットカードの購入は発生主義、明細書は必要なのか?

書籍の購入、接待交際費、取材の交通費や旅費など、料金をクレジットカードで支払うことは多いと思います。その場合、実際にお金が引き落とされる日ではなく『商品を購入した日付』を入力してください。

クレジットカード会社から発行される『支払明細書』を取っておけば領収書が要らないと仰る方もいますが、利用時に発行される『利用明細書』も念のため保管して置くことをおすすめします。

人によって言うことが異なるケースが多いので、明細が出るものは保管しておくに越したことはないですね。

ネットショッピングに関しては『利用明細書』が発行されませんが、サービス会社によってはオンライン上で領収書を発行している会社もあります。万が一のために覚えておくと良いでしょう。

レビューするために買ったサービス・商品は経費になるのか?

レビューした製品が経費として落とせるかどうか、ブロガーの方だったら誰もが気になるところだと思います。

結論を先に言えば『ブロガーの収入とレビュー製品の購入費用の因果関係』を説明することが出来れば経費として申告することは可能です。

事業所得の経費は、収入を得るために必要となった費用を指します。

例えば炊飯器のレビュー記事を書いたからと言って、プライベートメインに利用するのであれば経費申告するのはおかしいですよね。また、レビュー記事の内容が短く適当な場合、経費にしたいがために嘘を付いていると捉えられる可能性もあります。

しっかりとした内容に加え、そのレビュー記事において収益が上がっているのであれば、問題なく経費計上が行えます。

レビュー系の特化ブログなどが該当しそうですね。グルメレビュー系の食事代も経費に該当しますよ。

その商品が仕事のために必要だったのか。充分な理由と説得力があれば良いということです。

ブログサロン、ネットサロンの費用は経費になる?

アフィリエイトやブログ勉強のため『ブログサロン・ネットサロン』に参加している方は、その費用も全額経費として申告することが可能です。

税務署に電話で問い合わせたところ『科目は任意になりますがこの場合は「研修費」で問題ありません』と回答を頂きました。

クレジットカードで支払っている方が多いと思いますが、カードの発生日で金額の申請を行うようにしてください。

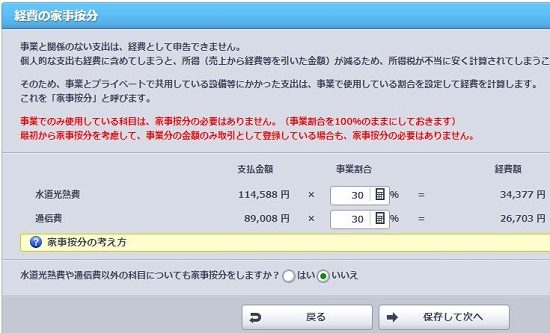

家事按分(かじあんぶん)に関してはどうする?

家事按分はどれだけ仕事に使っているかが問われます。

私の場合は『家賃、電気』を経費として30%、仕事で使う割合が多い『スマホ料金、ネット代、プロパイダ』などは70%で申告しています。

%で経費分を指定できるのは楽で助かりますね。仕事でガスを使っていればその分を按分して経費に含めてもOKです。

電気代を細かく分けると『仕事に費やしている時間』か『コンセントの利用数から割り出す』2種類になるのですが、結構めんどくさいんですよね…。多少損してもいいので、余裕を持って説明できる割合が良いと思い控えめにしています。

プライベートを兼用しているのであれば一部になりますが、仕事用に使っているのであれば全額を経費として申請することも可能です。

やましいことが無ければ堂々と経費申告して問題は無いと言われましたよ。

こちらも充分な理由と説得力があれば申請が可能ということですね。

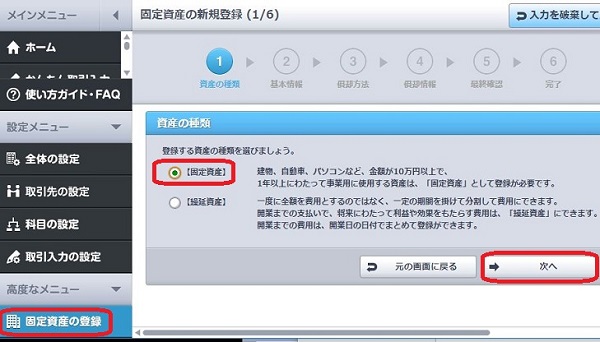

固定資産(1年以上利用する10万円以上の備品や機器)に関しては?

消耗品費として申請できるのは10万円未満のものになります。10万円以上の資産になりうる仕事用品を購入していないのであれば、この項目は無視して進めて問題ないです。

10万円を超えるものは減価償却資産(げんかしょうきゃくしさん)になり、長期間使用するものは年単位で申請を行う必要があります。理論上の方法としては『定額法・定率法・級数法・生産高比例法』の4種類があげられますね。

たとえば20万円のパソコンを買ったら、毎年少額ずつ経費として分けて申告する形になります。白色申告の場合だと通常の『減価償却資産(4年に分ける)』か『一括減価償却資産(3年に分ける)』の2種類がありますよ。

うぅ…難しいですね。一番簡単で効果的な仕訳方法は何が良いですか?

10万円以上~20万円未満の減価償却資産であれば『一括減価償却資産』が選択できます。3年間に分けて経費申請することが可能なのでおすすめです。

例えば『2017年に15万円』のパソコンを買ったら『一括減価償却資産』で申請を行う場合は『2017年に5万・2018年に5万・2019年に5万』と3年に分けて経費申告すれば大丈夫です。

通常の減価償却を選択する場合は、購入した商品の法定耐用年数に合わせて分けて申告してください。パソコンの場合は4年になります。

『やよいの白色申告オンライン』を利用すれば固定資産の登録も簡単に行うことができます。

どの商品が何年の耐用年数に当てはまるのか、『やよいの白色申告オンライン』の*PDFファイルで確認することができますよ。*2020/1/30時点

細かい部分まで対応しているので本当に神ソフトだと思います。

まだ登録を行っていない方は先に登録を行ってからリンク先を確認してくださいね。

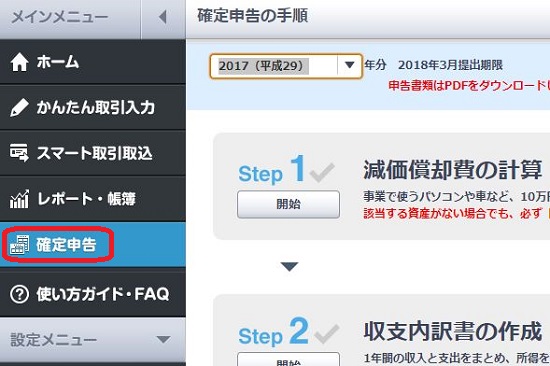

やよいの白色申告オンラインで確定申告用の書類を作る

収支内訳書の作成

確定申告用の書類を作ります。まずは『収支内訳書の作成』から行いましょう。

Step1は『10万円以上』の資産にあたる経費、減価償却の計算を行えます。該当する資産がなくても必ず開始を押して完了をクリックしてください。

Step2では収支内訳書を作成することが可能です。

基本情報として氏名や住所、項目に当てはまるかどうかをチェック、基本的には『ボタンを押していくだけでサクサク完了』に向かっていきますよ。

経費の家事按分も、事業割合を入力するだけで経費額を自動算出してくれます。補足の説明も多くて本当に分かりやすいので助かりますね。

借りている部屋を『地代家賃」として申請する際の内訳も自動的に表示してくれます。支払先の住所、支払先の入力を忘れないように行いましょう。

ほかにも『家族・従業員』『消費税』の項目がありますが、今回はブロガー向けに書いているので省かせて頂きます。売上が1,000万円を超える人は法人化や税理士を検討しても良いですね。

- 減価償却資産の入力(なければそのまま完了)

- 選択式の項目に従って完了を進めていくだけでOK

- 家事按分の割合を入力

収支内訳書の作成に関しては『上記3点』を押さえておきましょう。

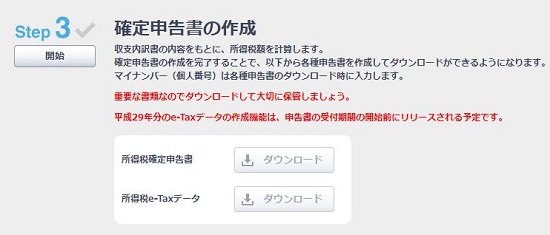

確定申告書の作成

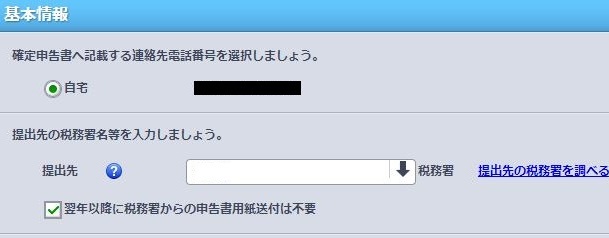

最後は確定申告書の作成になります。

基本情報では連絡先の電話番号の選択や、提出先の税務署を選択して進みます。

提出先の税務署を調べるリンクも付いているので分かりやすいですね。還付される税金の講座情報の入力やe-taxの利用を行うか選ぶことができます。

私は毎年郵送にしているのでe-taxの選択は行いません。源泉徴収額の確認に間違いなければ次に進みます。

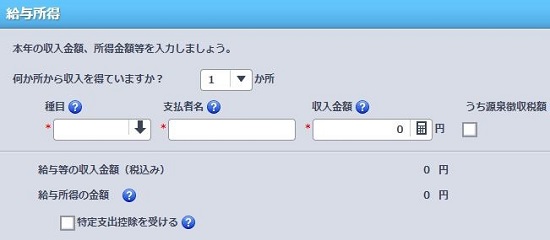

収支内訳書以外の収入(会社員の給料所得)

専業でブログ運営を行っており『収支内訳書』以外に収入がない方は、全ていいえを選択して問題はありません。ですが会社員の方は給与所得があると思います。

その場合、給与所得があるに『はい』を選択して進めてください。収入を得ている箇所、支払者名や収入金額のほか、引かれている源泉徴収額があったら忘れずに記入を行ってくださいね。

ほかに『不動産所得・農業所得・配当所得・その他』の項目も存在しています。

該当する方にとって解説が付いているのは嬉しいですね。

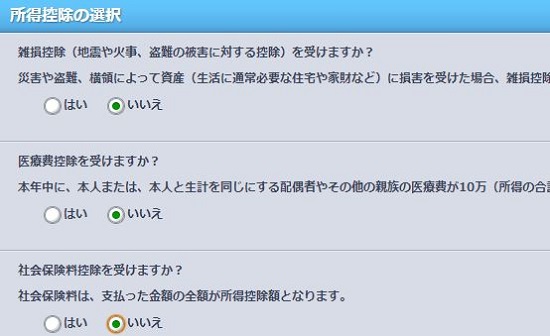

所得控除(医療費、保険料、ふるさと納税)

所得控除が受けられる項目は様々なものがありますが、『やよいの白色申告オンライン』では全てを網羅しています。自分自身が該当する場合は『はい』にチェックを入れてナビゲートに従いながら入力を行うだけです。

下記は代表的なものの一例です。

- 医療費控除:本人、本人と生計を同じにする配偶者や親族の医療費が10万円を超える場合は医療費控除が受けられる(所得合計額が200万未満の場合は所得の合計額5%)

- 社会保険料控除:健康保険料・国民健康保険料・税・後期高齢者・介護保険・労働保険・国民年金・年金基金・厚生年金保険料など)

- 生命保険料控除:介護医療保険料・生命保険料・個人年金保険料は控除対象になる

- 地震保険料:持ち家の方で加入されている方は控除申請できます。賃貸を契約する際に支払った地震保険料も該当しますよ。

- 寄付金控除:流行りのふるさと納税、国・地方公共団体への寄付、特定政党への献金も寄付金控除の対象

- 配偶者控除:配偶者の所得金額が38万円(給与所得の場合年収*103万円以下)の場合、配偶者控除を受けられる。*2018年から上限が150万円になりましたが詳細は国税庁公式サイトの更新をお待ちください。

ほかにも勤労学生控除、障碍者控除、扶養控除などが存在します。ブロガーの方に当てはまりそうなのは上記になりますね。

確定申告書の作成に関してまとめると

- 今まで入力した項目の再確認

- 収支内訳書以外(ブログ以外)の所得を記入

- 所得控除があれば忘れずに記入

確定申告書の作成に関しては『上記3点』を押さえておきましょう。

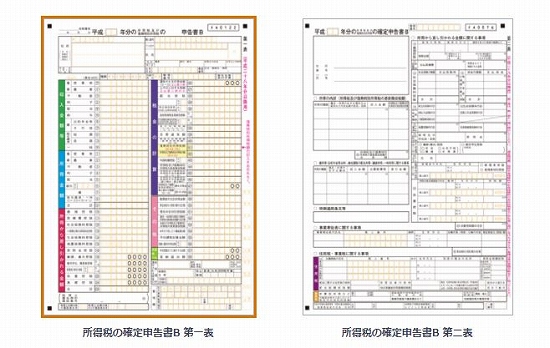

申告書類の準備完了後は『持参・郵送・e-tax』で申請するだけ

完成した書類はそのまま印刷できるのが嬉しいですね。

申告書類は『3月15日』までに最寄りの管轄税務署に提出します。土・日、祝日の場合は、その翌日が期限となりますので覚えておいてください。

持参、郵送、e-Taxの3種類から申請が可能ですが、持参は待ち時間が結構長いです。特に締め切り直前は恐ろしく混むので注意してくださいね。

尚、郵送で行う際は添付資料を忘れないように注意しましょう。給与所得がある場合は、給与所得の『源泉徴収票(原本)』が必要になります。

確定申告後に支払う必要のある『所得税』の支払方法に関しては、税務署の窓口で支払いが可能なほか、口座振替やコンビニ納付も可能になっていますよ。

私は毎年郵送で確定申告を行っています。郵送で行う場合は切手を貼った返信用封筒と一緒に『コンビニの納付書を作成して欲しい』と一言添えて送るようにすれば、支払い用の納付書も一緒に送ってもらえます。

ただし、支払い用の納付書は『30万円以下』が条件になります。発行に時間が掛かるので3月15日の納付期限に間に合うよう注意しましょう。

納付書を送って貰う場合は早めに確定申告しなければいけません。支払い漏れが無いようにするなら口座振替がおすすめです。

確定申告の郵送方法に関しては画像付きで別途解説していますのでこちらもどうぞ。

サポートが充実しているトータルプランがお得過ぎて超おすすめ!

出典:やよいの白色申告オンライン 公式サイト

長くなりましたが、内容を理解できた方は問題なく確定申告を行えるはずです。フリープランでこれだけの機能が無料で使えるのは本当に凄いですね。

『様々な所得があり手続きが複雑化している…』そんな方におすすめなのが『トータルプランの電話サポート付』です。年に15,400円(税込)掛かりますが初年度は*7,700円(税込)で済みます。*2020/1時点

フリープランは『無料』で利用が行えますが、初心者の方はサポートがあったほうが安全です。税金関係は本当に複雑なので、間違ったまま申請を行うと後々大変な目に遭います。

信頼性の高い『やよいの白色申告オンライン』の『電話・メール・チャットサポート』が受けられれば、自分で調べる手間が省け、時間を無駄にする必要がありません。

特におすすめなのが『チャットサポート』です。

ベーシックプランであれば画面右下に『チャットサポート』の表示が可能になります。

分からないことがあったら気軽に聞けるのが嬉しいですね。やよいの『チャットサポート窓口』には何度も助けられました。

サポートが無い場合

操作方法に中々慣れないなぁ…検索エンジンで調べてみよう。

サポートがある場合

チャットで聞いてみよう。すぐに答えてくれるし時間も節約できるから嬉しいな♪

上記の例のように、大幅に時間が節約できます。

月換算すればたったの約『641円(税込)/月換算』でサポートが受けられる計算になりますよ。

『電話・メール・チャットサポート』これだけ手厚いサポートが受けれて『641円(税込)月換算』はハッキリ言ってメチャクチャお得です。

少ない収入で税理士を利用したら幾ら掛かるか分からないので…やよいさんが救世主に思えますね。

浮いた時間で新しい記事が何個も書けると思います。

必要なければ次の年で解約しても良いわけですし、初心者の方は一度使ってみた方が良いですね。

下の公式サイトから登録を行ってくださいね。

『ブログ確定申告』完全ガイド【白色申告版】のまとめ

確定申告の経験がない初心者の方、ブロガーの方に向けて『ブログ収益の確定申告方法』をご説明させて頂きました。

優しく解説したつもりですが、分かりにくい点があったら改善して行きたいと思います。

会計ソフトを知らなかったころは本当に手間取りめんどくさかったです。科目を頻繁に間違え、数字も打ち間違い、全部やり直す羽目になるなど、完璧にアホの子でした…。

初めて確定申告を行う方は、私と同じ過ちをしないように気を付けて欲しいですね。これから確定申告を行う方の参考になれば幸いです。

やよいの白色申告オンラインは本当に優れたソフトですよ。

私的にもずっと愛用している製品です。ぜひ一度試してみてください。